Nhằm giúp bạn đọc nắm được những đối tượng chịu thuế GTGT 0%, không bị nhầm lẫn những đối tượng này với những đối tượng được miễn thuế, không chịu thế. Dưới đây là các trường hợp hàng hóa dịch vụ chịu thuế suất GTGT 0% và những thông tin cần nắm về áp dụng thi hành thực tế.

Phần này nằm trong nội dung chia sẻ về đối tượng chịu thuế GTGT để các bạn có thể phân biệt rõ các trường hợp. Và thực hiện hạch toán chính xác, đầy đủ.

Đối tượng chịu thuế GTGT 0%

Theo quy định của pháp luật hiện hành, tùy vào từng đối tượng mà được áp dụng thuế suất GTGT là khác nhau. Hiện nay, có 03 mức thuế suất thuế giá trị gia tăng gồm: 0%, 5%, 10%. Thuế suất 0% là chính sách của Nhà nước khuyến khích việc xuất khẩu.

Theo Khoản 1, Điều 9 – Thông Tư 219/2013/TT-BTC, Thuế suất 0% được áp dụng áp dụng đối với:

- Hàng hóa, dịch vụ xuất khẩu;

- Hoạt động xây dựng, lắp đặt công trình ở nước ngoài và ở trong khu phi thuế quan;

- Vận tải quốc tế; hàng hóa, dịch vụ thuộc diện không chịu thuế GTGT khi xuất khẩu (trừ các trường hợp không áp dụng mức thuế suất 0% hướng dẫn tại khoản 3 Điều này).

Hàng hóa, dịch vụ xuất khẩu được hiểu là hàng hóa, dịch vụ được bán, cung ứng cho tổ chức, cá nhân ở nước ngoài và tiêu dùng ở ngoài Việt Nam; bán, cung ứng cho tổ chức, cá nhân trong khu phi thuế quan; hàng hóa, dịch vụ cung cấp cho khách hàng nước ngoài theo quy định của pháp luật.

Với mong muốn giúp bạn đọc dễ dàng nắm được những quy định chính xác và nhanh chóng nhất, bài viết dưới đây sẽ mang đến các trường hợp cụ thể được phân chia thành 3 nhóm đối tượng áp dụng mức thuế suất GTGT 0% mà bạn cần quan tâm nhé!

Hàng hóa, dịch vụ xuất khẩu

a) Hàng hóa xuất khẩu bao gồm:

- Hàng hóa xuất khẩu ra nước ngoài, kể cả ủy thác xuất khẩu;

- Hàng hóa bán vào khu phi thuế quan theo quy định của Thủ tướng Chính phủ; hàng bán cho cửa hàng miễn thuế;

- Hàng hóa bán mà điểm giao, nhận hàng hóa ở ngoài Việt Nam;

- Phụ tùng, vật tư thay thế để sửa chữa, bảo dưỡng phương tiện, máy móc thiết bị cho bên nước ngoài và tiêu dùng ở ngoài Việt Nam;

- Các trường hợp được coi là xuất khẩu theo quy định của pháp luật:

- Hàng hóa gia công chuyển tiếp theo quy định của pháp luật thương mại về hoạt động mua, bán hàng hóa quốc tế và các hoạt động đại lý mua, bán, gia công hàng hóa với nước ngoài.

- Hàng hóa xuất khẩu tại chỗ theo quy định của pháp luật.

- Hàng hóa xuất khẩu để bán tại hội chợ, triển lãm ở nước ngoài.

b) Dịch vụ xuất khẩu bao gồm:

- Dịch vụ cung ứng trực tiếp cho tổ chức, cá nhân ở nước ngoài và tiêu dùng ở ngoài Việt Nam;

- Cung ứng trực tiếp cho tổ chức, cá nhân ở trong khu phi thuế quan và tiêu dùng trong khu phi thuế quan.

Lưu ý:

– Trường hợp cung cấp dịch vụ mà hoạt động cung cấp vừa diễn ra tại Việt Nam, vừa diễn ra ở ngoài nước ngoài nhưng hợp đồng dịch vụ được ký kết giữa hai người nộp thuế tại Việt Nam hoặc có cơ sở thường trú tại Việt Nam thì thuế suất 0% chỉ áp dụng đối với phần giá trị dịch vụ thực hiện ở ngoài Việt Nam (trừ trường hợp cung cấp dịch vụ bảo hiểm cho hàng hóa nhập khẩu được áp dụng thuế suất 0% trên toàn bộ giá trị hợp đồng).

– Trường hợp, hợp đồng không xác định riêng phần giá trị dịch vụ thực hiện tại Việt Nam thì giá tính thuế được xác định theo tỷ lệ (%) chi phí phát sinh tại Việt Nam trên tổng chi phí.

Ví Dụ: Công ty A ký hợp đồng với Công ty B về việc cung cấp dịch vụ tư vấn, khảo sát, thiết kế cho dự án đầu tư ở Lào của Công ty B (Công ty A và công ty B là các doanh nghiệp Việt Nam). Hợp đồng có phát sinh các dịch vụ thực hiện ở Việt Nam và các dịch vụ thực hiện tại Lào. Yêu cầu xác định mức thuế suất áp dụng trong trường hợp trên?

>>> Trả lời: Giá trị phần dịch vụ thực hiện tại Lào được áp dụng thuế suất thuế GTGT 0%; đối với phần doanh thu dịch vụ thực hiện tại Việt Nam, Công ty B phải kê khai, tính thuế GTGT theo quy định.

Vận tải Quốc Tế

Vận tải hành khách, hành lý, hàng hóa theo chặng quốc tế từ Việt Nam ra nước ngoài hoặc từ nước ngoài đến Việt Nam, hoặc cả điểm đi và đến ở nước ngoài, không phân biệt có phương tiện trực tiếp vận tải hay không có phương tiện.

Trường hợp, hợp đồng vận tải quốc tế bao gồm cả chặng vận tải nội địa thì vận tải quốc tế bao gồm cả chặng nội địa.

Ví dụ: Công ty vận tải ABC tại Việt Nam có tài vận tải Quốc Tế, chặng xuất phát từ Việt Nam sang Sing-ga-po, từ Singapore sang Hàn Quốc. Vậy doanh thu thu được từ vận tải hàng hóa từ Việt Nam – Singapore – Hàn Quốc là doanh thu từ vận tải Quốc Tế và áp dụng thuế suất GTGT là 0%.

Dịch vụ của ngành hàng không, hàng hải

Dịch vụ của ngành hàng không bao gồm:

- Cung cấp suất ăn hàng không;

- Dịch vụ cất hạ cánh tàu bay;

- Dịch vụ sân đậu tàu bay;

- Dịch vụ an ninh bảo vệ tàu bay;

- Soi chiếu an ninh hành khách, hành lý và hàng hóa;

- Dịch vụ băng chuyền hành lý tại nhà ga;

- Dịch vụ phục vụ kỹ thuật thương mại mặt đất;

- Dịch vụ bảo vệ tàu bay;

- Dịch vụ kéo đẩy tàu bay;

- Dịch vụ dẫn tàu bay;

- Dịch vụ thuê cầu dẫn khách lên, xuống máy bay;

- Dịch vụ điều hành bay đi, đến;

- Dịch vụ vận chuyển tổ lái, tiếp viên và hành khách trong khu vực sân đậu tàu bay;

- Chất xếp, kiểm đếm hàng hóa;

- Dịch vụ phục vụ hành khách đi chuyến bay quốc tế từ cảng hàng không Việt Nam (passenger service charges).

Các dịch vụ của ngành hàng hải áp dụng thuế suất 0% bao gồm:

Lái dắt tàu biển; hoa tiêu hàng hải; cứu hộ hàng hải; cầu cảng, bến phao; bốc xếp; buộc cởi dây; đóng mở nắp hầm hàng; vệ sinh hầm tàu; kiểm đếm, giao nhận; đăng kiểm.

Các hàng hóa, dịch vụ khác

- Hoạt động xây dựng, lắp đặt công trình ở nước ngoài hoặc ở trong khu phi thuế quan;

- Hàng hóa, dịch vụ thuộc đối tượng không chịu thuế GTGT khi xuất khẩu

- Dịch vụ sửa chữa tàu bay, tàu biển cung cấp cho tổ chức, cá nhân nước ngoài.

Điều kiện áp dụng Thuế suất GTGT 0%

Điều kiện áp dụng Thuế suất GTGT 0% yêu cầu cung cấp đầy đủ hợp đồng, hóa đơn, chứng từ thanh toán, … có giá trị về mặt pháp lý để chứng minh hàng hóa, dịch vụ thuộc đối tượng được áp dụng mức thuế suất theo quy định hiện hành.

Trên thực tế, đối với từng nhóm hàng hóa dịch vụ áp dụng mức thuế suất thuế GTGT 0% sẽ có những bộ chứng từ nhất định. Tuy nhiên, về cơ bản cần đáp ứng được những điều kiện sau:

+ Có hợp đồng bán, gia công hàng hóa xuất khẩu; hợp đồng ủy thác xuất khẩu; hợp đồng vận chuyển hành khách, hành lý, hàng hóa…

+ Có chứng từ thanh toán tiền hàng hóa xuất khẩu qua ngân hàng và các chứng từ khác theo quy định của pháp luật; đối với trường hợp vận chuyển hành khách là cá nhân, có chứng từ thanh toán trực tiếp.

+ Có tờ khai hải quan theo quy định tại khoản 2 Điều 16 Thông tư này.

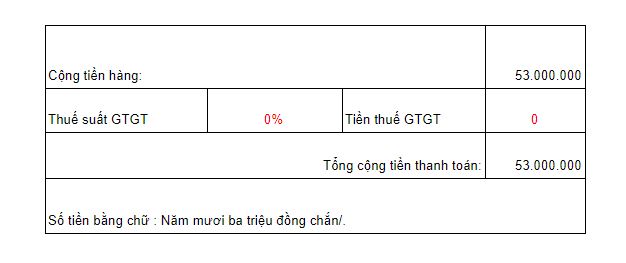

Hướng dẫn viết hóa đơn GTGT Thuế suất 0%

Theo điều 4 Thông tư số 39/2014/TT-BTC hướng dẫn về cách viết hóa đơn có thuế suất GTGT: “Đối với hóa đơn GTGT, ngoài dòng đơn giá là giá chưa có thuế GTGT, phải có dòng thuế suất thuế GTGT, tiền thuế GTGT, tổng số tiền phải thanh toán ghi bằng số và bằng chữ”.

>>> Như vậy: Dòng thuế suất ghi 0%, Dòng số thuế GTGT ghi 0

Phân biệt hàng hóa chịu thuế suất 0% và hàng hóa không chịu thuế

Hàng hóa, dịch vụ chịu thuế suất 0% hay hàng hóa, dịch vụ không chịu thuế GTGT đều là chính sách khuyến khích của Nhà nước, người tiêu dùng không phải trả bất cứ một khoản thuế GTGT nào.

Tuy nhiên giữa hai trường hợp này có sự khác biệt riêng và hướng dẫn thi hành, áp dụng cũng hoàn toàn khác biệt. Chính vì thế, kế toán viên cần nắm rõ và phân biệt được 2 trường hợp này.

| Tiêu chí | Không chịu Thuế | Thuế suất thuế GTGT 0% |

| Đối tượng áp dụng | Theo Điều 4 Thông tư 219/2013/TT-BTC có 26 nhóm hàng hóa, dịch vụ không chịu thuế giá trị gia tăng.- Những loại vật tư, hàng hoá nằm trong diện khuyến khích sản xuất nông nghiệp phát triển; hỗ trợ tư liệu sản xuất trong nước không sản xuất được; – Dịch vụ liên quan thiết thực, trực tiếp đến cuộc sống người dân và không mang tính kinh doanh.- Liên quan đến nhân đạo… >>> Xem chi tiết tại đây! | Theo Điều 9 Thông tư 219/2013/TT-BTC thuế suất 0% áp dụng đối với:+ Hàng hóa, dịch vụ xuất khẩu; + Hoạt động xây dựng, lắp đặt công trình ở nước ngoài và ở trong khu phi thuế quan; + Vận tải quốc tế; hàng hóa, dịch vụ thuộc diện không chịu thuế GTGT khi xuất khẩu. |

| Nhóm đối tượng | Không chịu thuế | Đối tượng chịu thuế GTGT 0% |

| Kê khai thuế GTGT | Doanh nghiệp, cơ sở kinh doanh hàng hoá, dịch vụ thực hiện kê khai thuế GTGT thuộc diện đối tượng không chịu thuế | Doanh nghiệp, cơ sở kinh doanh phải kê khai thuế GTGT vì vẫn thuộc đối tượng chịu thuế GTGT. |

| Khấu trừ và hoàn thuế | Không được khấu trừ và hoàn thuế GTGT đầu vào của hàng hoá, dịch vụ mà phải tính vào nguyên giá tài sản cố định, giá trị nguyên vật liệu hoặc chi phí kinh doanh. | Được khấu trừ và hoàn thuế GTGT đầu vào của hàng hóa, dịch vụ sử dụng cho việc sản xuất, kinh doanh hàng hóa, dịch vụ thuộc đối tượng chịu thuế. |

| Ý Nghĩa | Khuyến khích doanh nghiệp đầu tư vào những ngành nghề mới, có tính an sinh xã hội cao (hỗ trợ, khuyến khích tiêu dùng trong nước). | Khuyến khích doanh nghiệp xuất khẩu, đẩy mạnh tiêu thụ hàng hóa ra nước ngoài (giá bán cạnh tranh hơn, được khấu trừ, hoàn thuế nếu đủ điều kiện) |

Như vậy, đối tượng chịu thuế GTGT 0% gồm 04 nhóm, với các trường hợp cụ thể được áp dụng và thi hành theo thông tư đã ban hành của BTC.

Bênh cạnh đối tượng chịu thuế GTGT 0%, haotan đã có bài viết chia sẻ về đối tượng chịu thuế GTGT 10% và đối tượng chịu thuế GTGT 5%. Các bạn có thể tìm hiểu chi tiết để hiểu rõ và áp dụng tốt cho công việc của mình.

Ngoài ra, để hiểu và áp dụng đúng thì kế toán viên cần nắm vững điều kiện áp dụng cũng như cách viết hóa đơn chính xác, hiểu rõ mục đích – ý nghĩa của việc quy định mức thuế suất thuế GTGT 0% và không chịu thuế. Hy vọng rằng những chia sẻ trên đây sẽ thật sự mang đến cho bạn đọc những thông tin hữu ích nhất nhé!